Efficiënte intake Bijzonder Beheer: behoud van vertrouwen als sleutel

In het huidige dynamische vastgoedklimaat is een efficiënte overdracht naar Bijzonder Beheer cruciaal voor non-bancaire vastgoedfinanciers. Het proces bepaalt immers hoe effectief risico’s worden beheerst en vertrouwen behouden blijft. Een veelgebruikte werkwijze is het indelen van dossiers op basis van betalingsachterstanden. Hoewel logisch, kan dit een eenzijdig beeld geven van de werkelijke risico’s. In sommige gevallen zijn andere factoren, zoals reputatieschade of een dreigend faillissement, doorslaggevend.

Om deze uitdagingen aan te pakken, stelt Marcel van Ham (OPTIVA) in zijn artikel een meer gerichte aanpak voor. Hierbij worden vier risicocategorieën onderscheiden:

- Breken van convenanten (laag risico)

Het schenden van convenanten, zoals een te hoge Loan-to-Value (LTV), hoeft niet direct te leiden tot een default. Financieel gezonde kredietnemers kunnen in aanmerking komen voor een waiver – een tijdelijke toestemming om af te wijken van de afspraken. Dit vereist echter zorgvuldige beoordeling van de langetermijnvooruitzichten. - Betalingsachterstanden (laag of midden risico)

Wanneer een kredietnemer niet voldoet aan rente- en aflossingsverplichtingen, is inzicht in de kasstromen essentieel. Analyse van huuropbrengsten, financieringsstructuur en langetermijnprognoses vormt de basis voor een herstelplan dat het risico minimaliseert. - Kredietverlies (midden of hoog risico)

Bij kredietverlies onderzoeken financiers verhaalsmogelijkheden, zoals beslaglegging op onderpand. Praktische voorbeelden en casestudy’s tonen aan hoe tijdige maatregelen de impact van verliezen kunnen beperken. Dit maakt een gerichte aanpak essentieel voor het beheersen van toekomstige risico’s. - Reputatieschade (hoog risico)

Reputatieschade, bijvoorbeeld door betrokkenheid van een kredietnemer bij strafrechtelijke onderzoeken, heeft vaak verstrekkende gevolgen. Het ondermijnt niet alleen het vertrouwen in de financier, maar verhoogt ook de kostenstructuur en kan de toegang tot kapitaal beperken. Proactief risicomanagement en snelle actie zijn cruciaal om deze gevolgen te voorkomen en reputatieschade te beperken.

Een efficiënte aanpak van laag-risico dossiers biedt ruimte om meer tijd en aandacht te besteden aan dossiers met een hoog risico. Dit zorgt ervoor dat niet alleen de directe schade wordt beperkt, maar ook het vertrouwen in de financier behouden blijft. Zoals Van Ham concludeert: “Het kan beter geld kosten dan vertrouwen.”

Voor meer informatie over OPTIVA en hun expertise: https://www.optiva.nl/

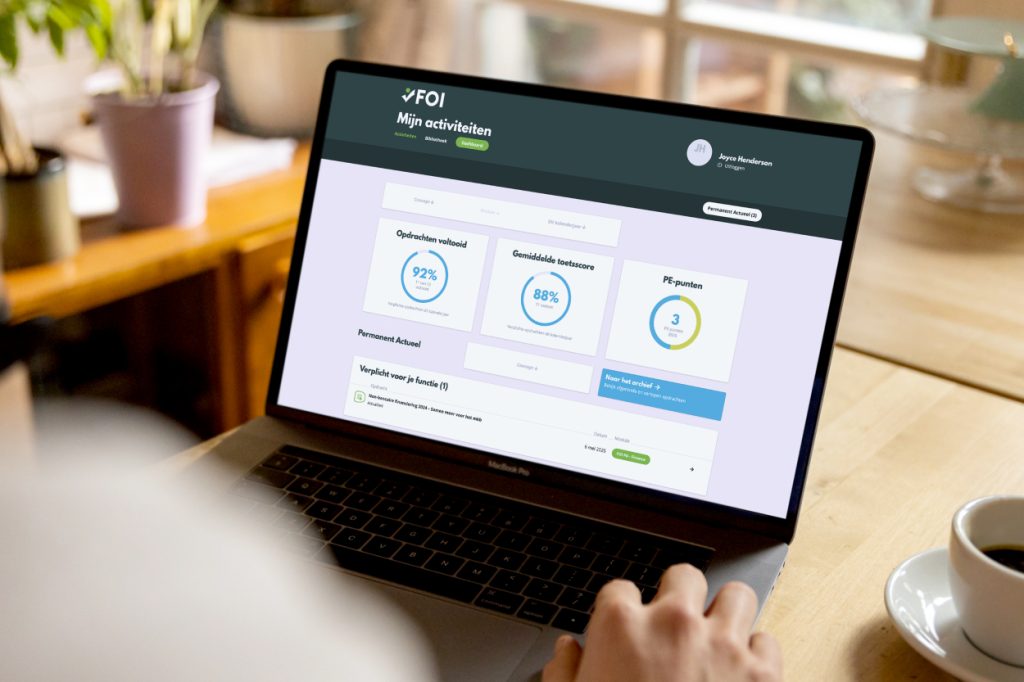

Meld je aan voor de opleiding

Wil je beter begrijpen hoe vastgoedfinancieringen in bijzonder beheer werken? Tijdens de Opleiding Vastgoed in bijzonder beheer krijg je in één dag praktische tools en inzichten om complexe situaties effectief aan te pakken. Versterk je vaardigheden en breid je expertise uit: https://lindenhaeghe.nl/foi/vastgoed/opleiding-vastgoed-bijzonder-beheer

Benieuwd naar het volledige aanbod vastgoed opleidingen? Bekijk dan de overzichtspagina.