Vastgoedfinanciers anno 2024 survival of the fittest

Het jaar 2023 betekende definitief afscheid van het tijdperk van ‘gratis’ geld. De snelheid waarmee rentetarieven sinds 2021 zijn gestegen, onderscheidt deze financiële omwenteling van de vastgoedcrisis van 2010-2013. De komende maanden zullen de gevolgen van deze verschuiving duidelijk worden voor vastgoedfinanciers.

De periode waarin vastgoedfinanciers als paddenstoelen uit de grond schoten is voorbij. De vraag die nu opdoemt, is hoeveel van deze financiële spelers het hoofd boven water kunnen houden. In het komende jaar zullen veel financieringen uit 2019 aflopen, met name op de BTL-markt zal dit een <aanzienlijke impact hebben.

De golf van herfinancieringen oefent toenemende druk uit op verschillende vastgoedfinanciers. Oudere financiers, die sinds 2016 de volledige waardestijging hebben ervaren, hebben over het algemeen een lager Loan-to-Value over hun leningportfolio dan nieuwere toetreders.

Timing van expiratie

Leningen uit 2019 en 2020 hangen als het zwaard van Damocles boven de markt. In een kort tijdsbestek moeten vastgoedfinanciers beslissen over herfinanciering, herstructurering of het accepteren van defaults. Voor de meeste leningen uit 2019 zal het Debt Service Coverage Ratio (de verhouding tussen huurinkomsten en leningslasten) te laag zijn om te verlengen. Dan zijn er een tweetal opties: of de belegger lost extra af op de hoofdsom, of de financier laat het deze convenant vervallen.

Veel hangt af van hoe vastgoedfinanciers hun funding hebben verworven. Een ruwe indeling kan gemaakt worden op basis van:

1. Vastgoedbanken:

Vooral de grootbanken, spelen een cruciale rol in het huidige vastgoedfinancierslandschap. In tegenstelling tot vastgoedfinanciers vallen banken onder het toezicht van De Nederlandsche Bank (DNB), terwijl vastgoedfinanciers onder het ‘mildere’ toezicht van de Autoriteit Financiële Markten (AFM) staan. De DNB heeft, als reactie op de vorige vastgoedcrisis, sterk ingezet op economische stabiliteit. Hierdoor hebben banken de afgelopen jaren aanzienlijk minder in vastgoed kunnen financieren. Bovendien hebben ze zich voornamelijk gericht op duurzaam vastgoed, veelal nieuwe of gerenoveerde panden met het laagste risico.

2. Crowdfundingplatformen (Peer-to-Peer Dilemma):

Platformen waar individuele investeerders direct betrokken zijn, worden geconfronteerd met unieke uitdagingen. Niet elk platform is op dezelfde manier ingericht; sommige hebben het kredietrisico redelijk onder controle, terwijl anderen dat niet hebben. Het gevaar in dit segment schuilt in het feit dat nieuwe funding voor (her)financiering kan opdrogen zodra bekend wordt dat er moet worden afgeschreven op het huidige leningportfolio. Dit treft dan ook de leningen die niet in default zijn maar wel expireren. Herfinanciering wordt daardoor zeer problematisch, en het niet verlengen kunnen van deze leningen kan een domino-effect veroorzaken.

3. Vastgoedfinanciers die leningen syndiceren:

Een vastgoedfinancier die zijn leningen aan de achterkant verkoopt (syndiceert) doet dit in mandjes van circa 300 miljoen euro. Wanneer deze leningen zijn verkocht hebben defaults in mindere mate effect op de financier zelf. Echter, de eerste 300 mln. euro aan leningen worden gefinancierd middels private equity. Hoe langer duurt om zo’n mandje vol te krijgen met leningen, hoe langer de private equity partij op zijn geld moet wachten. Oftewel de vastgoedfinancier zal zijn funding zien opdrogen wat uiteindelijk zijn bestaansrecht kan ondermijnen.

4. Vastgoedfinanciers met een eigen boek:

Dit type financier opereert op eigen risico, in principe vergelijkbaar met dat van grootbanken. Verwachte verliezen worden op basis van statistieken verrekend via de risico-opslag in de rente. Onverwachte verliezen, oftewel niet-gecalculeerde afschrijvingen, komen ten laste van het eigen vermogen. Omdat er met eigen middelen wordt gefinancierd, is het kennisniveau vaak hoger en de risicobereidheid lager. Dit zou voor het komende jaar wel eens de winnende formule kunnen zijn.

Bijzonder beheer

Bijzonder beheer, de afdeling binnen de bank waar leningen moeten worden herstructureerd om de impact op de funding en het businessmodel te beperken, zal de instroom aan nieuwe accounts gestaag zien groeien in 2024. Bij grote banken blijven convenanten, zoals een DSCR, gehandhaafd wanneer men een lening reviseert. Crowdfundingplatforms en vastgoedfinanciers zijn hierin doorgaans flexibeler. Ze vermijden het classificeren van leningen als non-performing om negatieve boekingen te voorkomen. Hoewel dit hen in staat stelt gemakkelijker nieuwe funding aan te trekken, is het uiteindelijk een tijdelijke oplossing, omdat de problemen niet verdwijnen, maar slechts worden uitgesteld. In dit geval dus een letterlijke uitstel van executie.

Survival of the fittest

Aangezien er veel minder vastgoedfinancieringen worden verstrekt dan in de top jaren 2020 – 2022, dienen financiers de voorwaarden te verscherpen zodat de productie op peil blijft. Het principe is daarbij simpel, degenen met de sterkste funding overleeft. Daarbij zullen sommige financiers zich ook gaan bekwamen in nichemarkten, of zich verbreden door ook eigen woning hypotheken te gaan verstrekken.

Als vastgoedbelegger dien je een spreiding aan te brengen onder het aantal financiers. Als de funding lijnen van financiers opdrogen zullen ze ervoor kiezen om alleen bestaande klanten te gaan bedienen. Dit zagen we ook in de crisis van 2010-2013. De reden dat een financier hiervoor kiest is dat men bij bestaande klanten een beperkte KYC (Know Your Customer) hoeft uit te voeren. Een tijdrovend onderdeel waar bij nieuwe klanten veel kosten in gaan zitten. Bij beperkte fundinglijnen zullen financiers de leningen verstrekken aan bestaande klanten. Als vastgoedbelegger dien je daarom tijdig een risicospreiding aan te brengen onder de verschillende financiers.

Auteur: Marcel van Ham – Optiva B.V. https://www.optiva.nl/

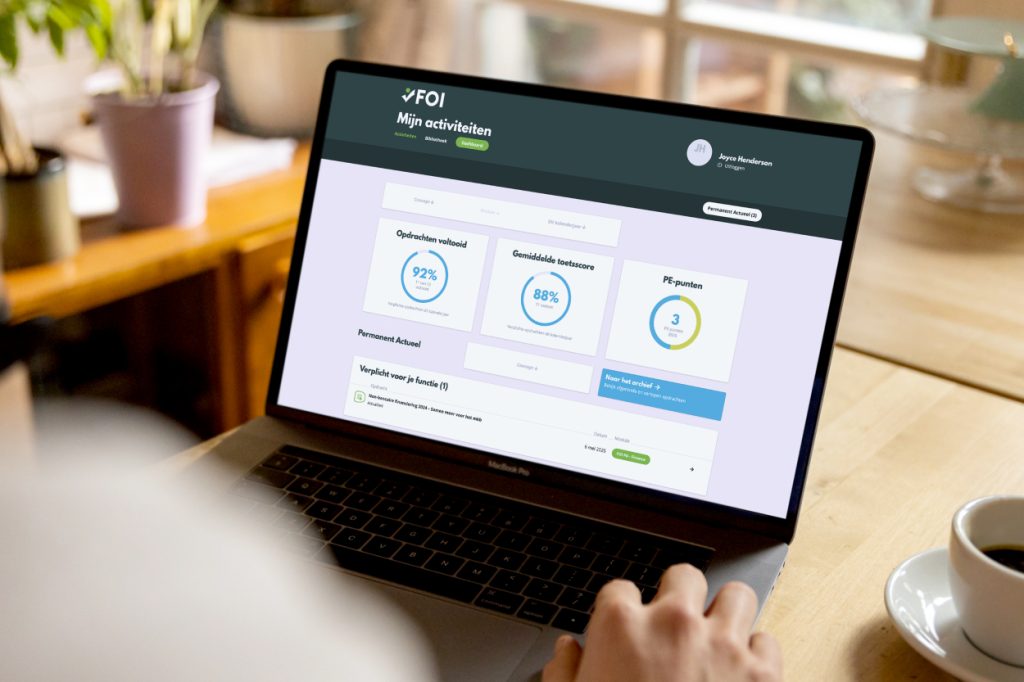

Benieuwd naar het volledige aanbod vastgoed opleidingen? Bekijk dan de overzichtspagina.